Отсрочка платежей по ипотеке требуется в том случае, если по каким-либо причинам заемщик не в состоянии своевременно вносить кредитные платежи. Финансовые трудности могут коснуться любого человека, а поэтому во избежание потери недвижимого имущества, купленного в кредит, следует знать: как можно отсрочить платёж по ипотеке, если в этом возникнет необходимость. По сути, банки проводят реструктуризацию обязательств на согласованный срок, который называют также ипотечными каникулами. Кто может претендовать на каникулы по ипотеке, каким образом оформить и какие платежи все-таки обязан внести заемщик — далее.

Отсрочка кредитных платежей: почему банки соглашаются

Ипотечное кредитование рассчитано на длительный срок, и за это время жизненные или семейные обстоятельства заемщика могут измениться в худшую сторону. Необходимость длительного лечения, потеря рабочего места, распад семьи — перечисленные факторы могут спровоцировать неплатежеспособность.

Конечно, банки могли бы поступать просто — подать в суд за неуплату кредита, получить решение в свою пользу и обратить взыскание на заложенное имущество. Но, как ни странно, кредиторы в таком исходе не заинтересованы.

Судебная процедура взыскания долга длительная, работа судебных приставов неэффективна, а продажа имущества на открытых торгах может затянуться на неопределенный срок.

Если образование задолженности по кредиту краткосрочно, все обходится уплатой штрафных санкций, пени, и заемщик выходит на погашение займа по обычному графику. Если же негативные процессы затягиваются, и кредитору, и должнику приходится совместно искать решение проблемы. Чаще всего, выходом из ситуации становятся предоставление каникул на возврат долга и реструктуризация обязательств.

В законодательстве отсутствуют прямые нормы, которые бы указывали, какие причины неплатежеспособности заемщика считать вескими, и какие решения принимать. Поэтому и в договорах кредитования отсутствуют пункты, как поступить, если финансовое состояние заемщика ухудшилось. Но в документе присутствует норма, что стороны имеют право вносить в договор изменения, путем заключения дополнительных соглашений.

Реструктуризация или ипотечные каникулы

При возникновении финансовых трудностей, чаще всего банки предлагают пролонгировать кредитование. С увеличением срока кредита происходит «дробление» основного долга на мелкие суммы, что влечет за собой уменьшение процентов и общей величины ежемесячного платежа. Но надо знать, что «бремя» кредита тогда придется нести дольше, а итоговая переплата по нему возрастет.

Банки могут применить и другой способ реструктуризации — льготный платеж, уменьшив на какой-то период аннуитетные платежи в разы, с последующей корректировкой графика в сторону увеличения оставшихся траншей.

Более лояльное решение — каникулы по ипотеке. Это согласованный с банком срок, когда заемщик уплачивает только проценты по кредиту, без основного долга. Предоставление кредитных каникул оговаривается дополнительным соглашением и проводится без ущерба для репутации заемщика и уплаты штрафов.

Из практики банковской деятельности возможно перечислить ряд ситуаций, когда должник может вести переговоры о предоставлении ипотечных каникул:

- ухудшение состояния здоровья и необходимость дорогостоящего лечения;

- получение инвалидности заемщиком;

- часто возникает такая потребность при ликвидации или реструктуризации компании, сокращении штата, и как следствие — отсрочка по ипотеке при потере работы заемщиком;

- для женщин-заемщиков — возможно потребуется отсрочка платежей по ипотеке при рождении ребенка, уходе в декретный отпуск или разводе.

В перечисленных обстоятельствах банк может пойти навстречу должнику, чтобы дать возможность справиться с временными трудностями.

Обратите внимание, что реструктуризация может негативно сказаться на кредитной истории. Менеджеры обычно предупреждают об этом.

Кредитные каникулы: как оформить и когда могут отказать

Прежде всего, заемщик обращается лично в кредитный отдел и информирует ответственного сотрудника о возникших трудностях. После консультации, письменно подает заявление на отсрочку платежей по ипотеке. Неплатежеспособность подтверждается документально:

- свидетельством о рождении ребенка/детей;

- медицинской справкой, выпиской из истории болезни, решением ВКК о присвоении группы инвалидности;

- счетом медучреждения, который подтверждает стоимость проведенного лечения;

- выпиской из трудовой книжки и справкой работодателя о доходах.

В заявлении обязательно указывают срок, на который запрашивают каникулы. Поданные документы рассматриваются на заседании кредитного комитета, где будет вынесено решение.

Необходимо помнить, что предоставление кредитных каникул — право кредитора, а не обязанность. Отказать могут в случае, если:

- не предоставлены подтверждающие документы;

- займ оформлен меньше полугода назад;

- до окончания действия кредитного договора осталось меньше трех месяцев;

- допущены систематические просрочки по оплате, ухудшена кредитная история.

По уважительным причинам банки охотно идут на предоставление ипотечных каникул. Чем крупнее банковская структура, тем проще принимаются подобные решения.

Кредитные каникулы в Сбербанке и ВТБ

Условия отсрочки по ипотеке в Сбербанке для заемщиков таковы:

- При рождении детей. Льгота в виде уплаты процентов по долгу, без внесения основной суммы, будет предоставлена на год-полтора. Матери-одиночки могут претендовать на срок до трех лет.

- При наступлении форс-мажорных обстоятельств. Сюда включаются стойкая потеря заемщиком трудоспособности, приобретение инвалидности. Если был заключен договор страхования, погашение основного долга банку проведет страховщик. В других случаях банк предоставит отсрочку до полугода.

Отсрочка платежей по ипотеке в Сбербанке оформляется личным заявлением должника, с приложением необходимых документов.

Отзывы об отсрочке платежей по ипотеке Сбербанка — положительные. Заемщики отмечают быстрое принятие решений, продолжительные и обоснованные сроки, что помогло семьям справиться с финансовыми трудностями, без репутационных потерь.

ВТБ семьям, оформившим кредит и в которых появились малыши, создает льготные условия. Отсрочка платежей по ипотеке в ВТБ при появлении первого ребенка составляет до трех лет, второго — до пяти. Банк дает отсрочку и по потребительскому кредитованию на 1-3 месяца.

Кредитование прочно вошло в жизнь россиян. Но рассчитать финансовые возможности на 20-30 лет вперед дано не каждому. Ипотечные каникулы от Сбербанка, ВТБ и других банковских структур — отличное решение в форс-мажорных обстоятельствах.

Способы отсрочки платежей

Эффективным способом избежать проблем, связанных с ипотечным кредитованием, можно считать оформление отсрочки платежа. Для этого извещается банк о том, что сложилась финансовая ситуация, при которой становится затруднительно вносить платежи в соответствии с договором. В заявлении указывается причина того, почему возникли финансовые трудности: сокращение по месту работы, увольнение, болезнь родственника и т.п. Помимо этого, указывается размер реального дохода, а также сумма, которую получатель ипотеки может выплачивать на текущий момент.

Люди, которые думают, что всегда можно отсрочить платёж по ипотеке, порой сталкиваются с отказом банковского учреждения осуществлять такую операцию. Зачастую при этом даже не объясняется причина подобного решения. Поэтому, заёмщикам приходится в срочном порядке искать выход из данной ситуации, чтобы не лишиться недвижимости, которая была приобретена с большим трудом.

В подобных ситуациях имеет смысл обращаться в АИЖК (Дом.рф). Составляя заявление в эту организацию, следует попросить изменить действующие условия по ипотечному кредиту на те, которые являются для заёмщика более приемлемыми. Для этого, необходимо рассчитать свои финансовые возможности и определиться с новым графиком погашения займа.

Желающие понять, можно ли отсрочить платёж по ипотеке, должны ознакомиться с несколькими вариантами развития ситуации:

- Оформление отсрочки по договору ипотеки на 12 месяцев. При этом снижается величина ежемесячных платежей вследствие увеличения периода кредитования. Когда заканчивается льготный период, то происходит восстановление первоначального размера выплат;

- Оформление льготного периода, продолжительность которого достигает 12 месяцев. При этом заёмщику нужно выплачивать лишь платежи по процентам, а сумма основного долга будет неизменной. Как только заканчивается льготный период, платёж (ежемесячно) рассчитывается больше изначального – он увеличивается таким образом, чтобы общее время погашения кредита было прежним;

- Снижаются платежи (ежемесячно) по договору ипотеки сроком до 12 месяцев. Когда истекает льготный период, постепенно возрастает сумма платежей и продлевается срок погашения займа по ипотеке. В результате заёмщик возвращается в привычное русло при оплате кредита, взятого на приобретение недвижимости.

Внимание! Услуги АИЖК (Дом.рф) предоставляются на платной основе. Стоимость зависит от конкретной ситуации. Проконсультируйтесь у специалистов АИЖК (Дом.рф) относительно действующих тарифов.

Можно ли пропускать выплаты по ипотеке

Многие заёмщики интересуются: можно ли пропустить платёж по ипотеке? Специалисты подчёркивают, что делать это нежелательно, поскольку такая ситуация – прямое нарушение ипотечного договора. При однократной просрочке последует штраф, но не более того. Однако, пропуск нескольких платежей за полгода может привести к потери имущества, оформленного в залог.

Что делать если нет денег платить ипотеку

Если заёмщику удаётся убедить финансовое учреждение в скором налаживании ситуации с предоставлением соответствующих документов (договоров, счетов и т.п.), то ему могут пойти навстречу, предоставляя отсрочку выплат на несколько месяцев. Но утверждать, что у заёмщика не будет обязательств по выплатам в течение данного времени, неправильно. Со стороны банка будет произведена временная (полная) реструктуризация ипотеки с назначением минимального ежемесячного платежа.

Однако, если заёмщику становится трудно выплачивать установленные суммы по договору ипотеки, он зачастую интересуется следующим вопросом: можно ли приостановить платежи по ипотеке? Для этого нужно договориться с банком о реструктуризации задолженности или улучшении условий кредитования.

Внимание! Нужно помнить, что финансовое учреждение может отказать в предоставлении отсрочки.

Существуют определённые категории населения, которым, с большой вероятностью, могут пойти навстречу при реструктуризации долга по ипотеке. Это касается молодых семей и родителей с маленькими детьми. Могут также предложить более выгодные условия лицам, близким к пенсионному возрасту, или вышедшим на пенсию при действующем ипотечном договоре.

Следует иметь в виду, что при грамотном использовании механизмов реструктуризации ипотечных договоров снижается риск невозврата долга и допущения просрочек. А это имеет большое значение для кредитной истории каждого физического лица, планирующего в дальнейшем работать с заёмными ресурсами. Более того, способствует улучшению условий кредитования в различных банковских и финансовых организациях.

Задать вопрос по ипотеке онлайн

Задать вопрос по ипотеке онлайн Отзывы о банках и ипотечных программах

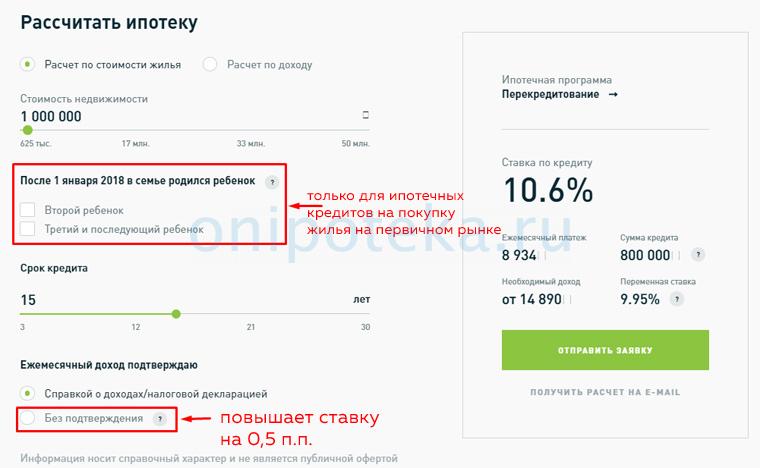

Отзывы о банках и ипотечных программах Калькулятор для расчета Ипотеки

Калькулятор для расчета Ипотеки