Решив приобрести квартиру или дом, большинство граждан нуждаются в привлечении заемных денег, и тогда перед ними встает дилемма: что выгодней брать ипотеку или потребительский кредит? Между этими способами кредитования есть ряд отличий, что делает каждый из них выгодным для разных категорий заемщиков.

В статье рассмотрены основные достоинства каждого вида и сложности в выплате и оформлении займов на приобретение жилплощади, что поможет принять решение до обращения в банк.

Главные различия ипотеки и нецелевого кредита

Впервые столкнувшись с займами для улучшения жилищной ситуации, клиенты финансовых организаций озадачены – чем отличается ипотека от кредита на жилье. Оба банковских продукта можно использовать для погашения недостающей части оплаты за квартиру или частный дом.

Сумма выдается на ограниченный срок под указанный процент, и выплачиваются установленными взносами ежемесячно. На этом их сходства заканчиваются.

Главное отличие, которое оказывает влияние на другие условия кредитования – отсутствие назначения денежных средств при оформлении потребительского кредита. Деньги выдаются клиенту без уточнения цели их применения. Решение использовать их в качестве взноса за жилье принимает гражданин самостоятельно, и информировать кредитную организацию об этом он не обязан. Кредит выдается без залога, в зависимости от величины займа может быть привлечен поручитель. Это так же влияет на мнение — кредит или ипотека на жилье что лучше.

Ипотечный заем использовать можно только для покупки жилой недвижимости. Однако, самым важным моментом является то, что помещение, приобретенное с использованием ипотечных средств является обеспечением выполнения обязательств. Любые юридические манипуляции с ним запрещены до окончания договора.

Решая, что выгоднее взять – кредит или ипотеку следует учитывать, что благодаря залогу, роль которого выполняет купленная жилплощадь, банк предлагает клиентам более комфортные условия для погашения. Первое значимое отличие – меньшая ставка, второе – увеличенный срок кредитования. Эти два фактора дают возможность формировать платежи, доступные для выплат с минимальным ущербом семейному бюджету.

Однако, для получения целевого кредита, отличающегося на первый взгляд, более привлекательными параметрами, следует не забывать и о требованиях кредитора при оформлении. Нецелевой кредит оформляется по сокращенному пакету документов (паспорт, дополнительный документ, справка с места работы), а для получения ипотеки придется собрать большее количество справок и документов, в том числе, и на новую квартиру.

Для того, чтобы точно рассчитать, что выгоднее – ипотека или кредит наличными, будущим владельцам недвижимости необходимо добавить к общей переплате за весь срок сумму страховок. При потребительском кредитовании отсутствуют обязательные страховки.

Клиент может добровольно застраховать свои обязательства по кредиту перед банком на случай инвалидности или смерти. Оформляя ипотеку, обязательной является страховка залогового имущества, титульное страхование, возможна также страховка физического состояния заемщика. Кроме этого, потребуются дополнительные финансовые затраты на оплату услуг независимого оценщика.

Принимая решение, что лучше ипотека или кредит на квартиру или дом, стоит взвесить аспекты каждого способа получения денег.

Плюсы и минусы ипотеки и потребительского кредита

Определение положительных и негативных особенностей каждого вида займов дает наглядное представление заемщику о перспективах погашения, сложностях, с которыми он может столкнуться, и, безусловно, позволяет понять, что выгодней брать ипотеку или кредит.

Ипотека

Для начала, стоит рассмотреть достоинства и недостатки ипотеки.

Преимущества:

- возможность формирования небольших ежемесячных платежей благодаря увеличенному сроку договора и низкой ставке, по которой финансовая организация предоставляет заем;

- доступность оформления без накопленных средств, либо с минимальной суммой оплаты аванса за недвижимость;

- возможность использовать материнский капитал как часть суммы для погашения ипотеки;

- чистота приобретаемой квартиры с точки зрения закона, которая проверяется службой безопасности банка;

- множество льготных социальных программ целевого кредитования для некоторых категорий граждан (молодая семья, льготы многодетным семьям, военная ипотека). Для лиц, подходящих под одну из программ, ответ на вопрос: что выгодно ипотека или потребительский кредит, становится очевиден;

- оформление налогового вычета, возвращающего часть потраченных на проценты банку средств;

- спокойствие о сохранности застрахованного имущества.

Что бы решить, что выгодно ипотека или потребительский кредит нужно знать и о недостатках ипотеки:

- необходимость дополнительных финансовых затрат на оплату сторонних услуг и страховых полисов;

- длительный срок погашения, делающий итоговую переплату банку значительной;

- отсутствие возможности совершать юридические действия с жильем до полного погашения, т.к. оно находится в залоге;

- невозможность приобретения любого понравившегося объекта без согласования с кредитором;

- сложности оформления сделки с лицом, где совладельцами являются несовершеннолетние и инвалиды;

- необходимость привлечение супруга в качестве созаемщика.

Нюансы ипотеки дают понять, что ждет заемщика при ее оформлении.

Кредит

Для понимания, что лучше взять ипотеку или кредит, следует оценить и особенности нецелевого займа.

Преимущества:

- отсутствие ограничений в выборе жилья и обременений на приобретенную недвижимость;

- простота оформления (несколько документов, оформление от 15 минут);

- только добровольное страхование — такой фактор влияет на решение, что выгоднее ипотека или кредит;

- меньшая переплата благодаря короткому сроку кредита.

Недостатки кредита:

- более высокие процентные ставки и меньший срок займа (не более 5 лет);

- больший размер ежемесячного платежа;

- относительно небольшая сумма, которую может выдать банк.

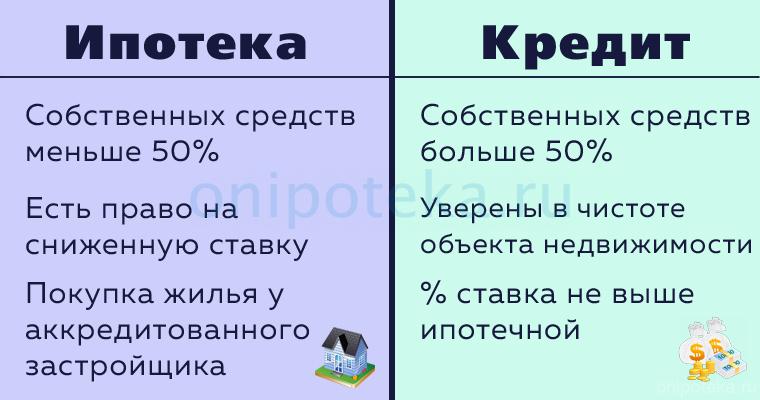

Учитывая особенности своего финансового положения, возможность подачи документов с использованием государственной поддержки, наличие и размер собственных накоплений, клиент банка может определить для себя, что выгоднее — ипотека или потребительский кредит. На основании этого решения, следует обратиться в финансовую организацию для оформления кредитного продукта.

Сотрудник банка произведет предварительные расчеты для согласования размера ежемесячных выплат и продолжительности действия договора. В этом же графике можно обнаружить сумму итоговой переплаты и, опираясь на эти значения, сделать свой выбор.

Что выгоднее

Осуществляя свой выбор, покупатели жилья основываются на двух факторах – сложности получения денег и переплате по кредитному продукту. И если со стороны простоты получения средств безусловным лидером является нецелевой кредит, то с точки зрения того, что выгоднее ипотека или кредит на квартиру, ответ не очевиден.

На общую переплату влияет несколько факторов. Чем больше продолжительность действия договора – тем выше общая переплата. Сократить ее можно, оформив договор на более короткий срок, или погашая кредит на жилье досрочно.

Однако предположить возможность погашения в более короткий срок бывает трудно. Каждые 5 лет ипотечного договора значительно увеличивают переплату. Таким образом, ответ на вопрос, что выгоднее гасить ипотеку или кредит, не однозначен, но меньшая переплата будет при оформлении займа на небольшой срок.

Для примера приведем расчет потребительского кредита и ипотеки на 300000 на три года.

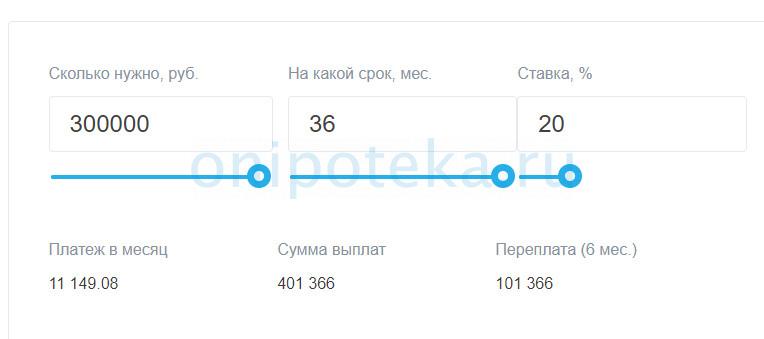

Расчет потребительского кредита

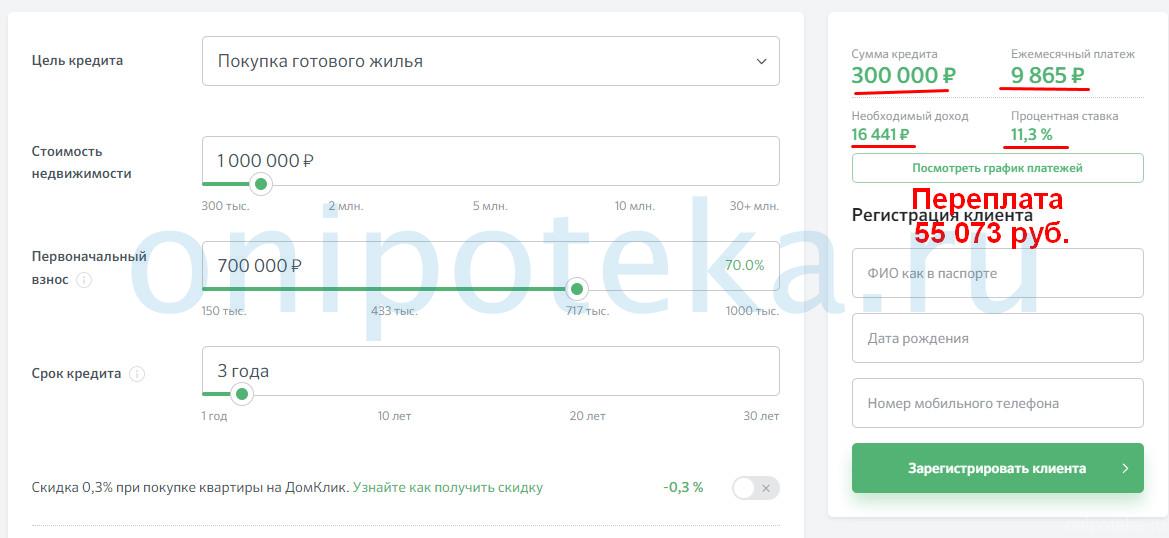

Расчет ипотеки

Лицам, которые не могут участвовать в программе льгот по ипотеке, и не могут получить налоговый вычет по какой-либо причине, стоит обдумать возможность оформления потребительского кредита. Отзывы что выгоднее кредит или ипотека среди заемщиков, с накоплениями более 70% от стоимости жилья, говорят о превосходстве потребительского кредита.

Семьям, ни разу не получавшим налоговый вычет, подходящим к программе Молодая семья, имеющим материнский капитал или члена семьи – военного, выгоднее будет оформить жилье в ипотеку. Выплаты от государства, льготная ставка, деньги от сертификата снизят кредитное бремя. Благодаря этому долг можно будет закрыть в более короткий срок, а значит, уменьшить переплату.

Также ипотека – самый подходящий вариант для лиц, которые не смогут платить большие ежемесячные платежи. Что выгоднее ипотека или потребительский кредит все отзывы зависят от категории граждан. Однако из-за большего процента, начисляемого на остаток, при ипотеки переплата будет меньше. При оформлении есть возможность предварительно получить полные расчеты для уточнения условий в каждом случае.