Рядовые потребители зачастую перед подачей заявки на ипотеку интересуются, на какую сумму ипотеки можно рассчитывать с учетом получаемых доходов. Расчеты будут полезны, чтобы оценить свои силы по стоимости недвижимости. Ведь чем меньше сумма кредита, тем более дешевым будет приобретаемое жилье или тем больше собственных средств придется собирать. Также в некоторых случаях человек, узнав, какую сумму можно получить ипотеку, поймет причину отказов банка – недостаток своих доходов.

Как банк определяет максимальную сумму ипотеки

Традиционно ипотечные займы в России выдаются с условием предоставления первоначального взноса. Под данным термином подразумевается сумма собственных денежных накоплений заемщика, которые он вносит в счет оплаты стоимости квадратных метров. В зависимости от программы ипотечного кредитования и политики банка требования к первоначальному взносу могут быть различными. Например, в некоторых банках существует минимальный первоначальный взнос в 10% от стоимости приобретаемой недвижимости. Но такой порог доступен чаще всего только для специальных категорий клиентов (например, для получающих зарплату в банке или сотрудников бюджетной сферы и др).

Все же более распространен вариант, когда банк требует предоставить первоначальный взнос в 15-20% от заявленной цены. Такое требование зачастую действительно только при условии приобретения площадей в многоквартирных домах. Для индивидуальных жилых строений (коттеджей, таунхаусов, незавершенных строительством домов) первоначальный взнос может составлять от 30% от стоимости.

При этом сумма первоначального взноса в процентах рассчитывается по следующим параметрам:

- Рыночная стоимость жилья. Определением действительной стоимости недвижимости занимаются независимые оценочные организации. На основании цен схожих объектов и расчетных величин специалисты – оценщики высчитывают конечный показатель стоимости. Соответственно, сумма кредита будет определена как разница между данным значением и суммой первоначального взноса. Зачем делать оценку квартиры при ипотеке

- Стоимость по договору купли – продажи. Этот показатель заявляется самими участниками сделки – покупателем и продавцом. Его же указывают в договоре о переходе права собственности. Данное значение также учитывает банк для расчета максимально возможной суммы кредита.

Для наглядности рассмотрим пример:

- стоимость приобретаемого жилья по договору – 3 млн. рублей;

- рыночная стоимость недвижимости (в отчете об оценке) – 3,2 млн. рублей;

- заявленный банком минимальный первоначальный взнос – 20%.

Соответственно, для получения кредита заемщик должен предоставить собственных средств не менее 600 000 рублей (3 млн *0,2), так как рыночная стоимость выше стоимости в договоре купли-продажи.

Внимание! Если цена в договоре купли-продажи больше чем в отчете об оценке, то покупатель обязан будет увеличить сумму первого взноса. Банк выдаст ипотеку в размере 80% от рыночной, обозначенной в отчете.

Оценка платежеспособности клиента

На какую сумму ипотеки можно рассчитывать, исходя из стоимости жилья, мы разобрались. Следующий важный шаг – расчет максимально возможной суммы ипотеки исходя из доходов заемщика. Что важно знать в данном случае:

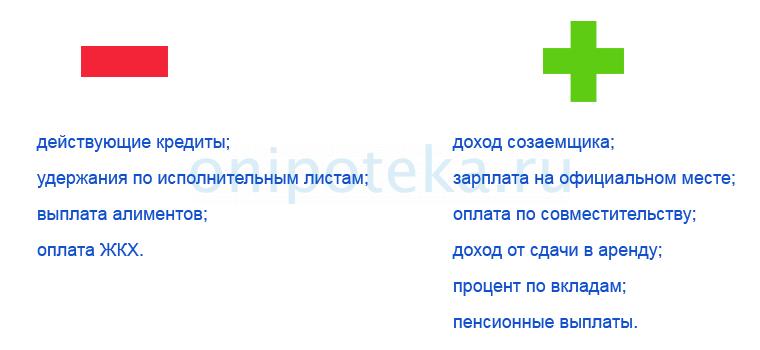

- При расчете максимальной суммы учитываются документально подтвержденные регулярные доходы (по основному месту работы, по совместительству, доходы от сдачи имеющейся недвижимости в аренду, пенсионные выплаты и т.д.).

- В большинстве случаев такие доходы как получение алиментов, доходы от предпринимательской деятельности, выигрыши и иные нерегулярные выплаты не принимаются банков в качестве доходов.

- При расчете максимально возможной суммы кредита из дохода отнимаются суммы по действующим обязательствам (кредиты, кредитные карты), удержаниям по исполнительным листам (в т.ч. алиментам).

- При наличии нескольких участников сделки (созаемщики, поручители) расчет дохода происходит по каждому из них. Сумма доходов суммируется.

Методы оценки кредитоспособности заемщика по ипотеке

Важно! Если стоимость квартиры с учетом накоплений заемщику доступна, но доходов недостаточно, банк откажет в выдаче ипотечного займа.

Могут ли отказать в ипотеке после одобрения

Еще одним нюансом в расчете максимальной суммы кредита является специальный коэффициент платежеспособности. В зависимости от банка он может составлять от 40 до 60 процентов от имеющегося дохода. Например, при доходе в 60 000 рублей и коэффициенте платежеспособности 50% максимально возможный платеж по ипотеке составляет 30 000 рублей.

Внимание! Стоит также учитывать, что при доходе примерно в 10 000 рублей банк в принципе не сможет выдать ипотечный займ, так как вычитывает из дохода минимальный прожиточный минимум.

Приведем несколько примеров, какую сумму можно взять в ипотеку, с учетом различного дохода. В качестве исходных данных примем процентную ставку в 11% годовых, срок кредитования – 25 лет. Регион проживания – Московская область.

| Заработная плата, руб | Примерная максимальная сумма кредита, руб |

| 15000 | Дохода не достаточно |

| 20000 | 415000 |

| 25000 | 670000 |

| 30000 | 925000 |

| 40000 | 1435000 |

| 50000 | 1945000 |

| 60000 | 2455000 |

| 100000 | 4496000 |

Какую минимальную сумму можно взять в ипотеку

Важный аспект при оформлении ипотеки – минимальный порог для кредита. Иными словами, не получится купить квартиру с оформлением всего пятидесяти или ста тысяч рублей ипотечного займа. У каждого банка своя «ценовая» политика по данному вопросу, но в среднем порядок сумм следующий:

- для регионов – примерно 300 000 рублей;

- Москва и МО – ориентировочно 500 000 рублей.

Таким образом, при стоимости московской квартиры в 3 миллиона рублей необходимо оформить в кредит не меньше 500 000 рублей, остальное будет представлено собственными средствами заемщика.

Можно ли после одобрения поменять сумму ипотеки

Выбор подходящего жилья – весьма серьезный и ответственный шаг для каждого. Поэтому порой приходится обращаться повторно в банк для изменения параметров кредита, в том числе по поводу уменьшения или увеличения суммы ипотечного займа. Можно ли после одобрения поменять сумму ипотеки? Ответ зависит оттого, в какую сторону она меняется.

Так, если сумму займа планируется уменьшить, то банк практически гарантированно внесет изменения в заявку без лишних проволочек.

По-другому обстоят дела, если уже по одобренной заявке клиент решил увеличить сумму ипотеки. В этом случае кредитный инспектор будет вынужден повторно оценивать все параметры заявки: взвешивать риски, просчитывать платежеспособность и др. И, как показывает практика, порой случаются моменты, когда при повторном рассмотрении банк отказывает в выдаче ипотеки в принципе. Кроме того, с клиента может быть взята дополнительная комиссия за повторное рассмотрение заявки.

Что делать если банк отказал в ипотеке

Во избежание неприятных нюансов и лишних трат рекомендуем воспользоваться любым онлайн калькулятором для расчета максимальной суммы кредита. После чего смело обращаться за ипотечным займом в понравившийся банк.

Можно ли продлить срок одобрения ипотеки