Выдача целевых займов в банковских организациях на приобретение недвижимого имущества осуществляется с условием, что оформляется страховка при ипотеке – это обязательное условие подразделений. Рассмотрим данный вопрос подробнее.

Что такое ипотечное страхование?

Любому банку требуется гарантия выплаты долгового обязательства заемщиком. Для этого и оформляется страховка квартиры при ипотеке. Важно понимать, что все программы целевого кредитования подразумевают подписания соглашения о страховании.

Внимание! Согласно законодательству Российской Федерации, коммерческая организация имеет право на заключение такого соглашения только в отношении недвижимого объекта, оформляемого в залог.

Кредитными компаниями предлагаются также различные типы этой услуги – это титульное и личное.

В договоре соглашения между банком и заемщиком прописывается наличие страховой защиты недвижимого имущества взятого посредством ипотечного кредитования. Список рисков содержит различные вариации уничтожения объекта:

- Пожар;

- Стихия;

- Потоп;

- Преступные действия третьего лица.

По желанию заемщика в перечень добавляются и другие риски, все изменения согласовываются с банковской организацией. Стоимость страховки определяется множеством факторов – это территориальное расположение объекта, эксплуатационные характеристики. Перед заключением договора эксперт компании, где получается данная услуга, делает заключение о состоянии объекта и проверяет его на юридическую чистоту.

Можно ли отказаться от страховки по ипотеке?

Большинством граждан услуга страхования воспринимается, как навязанное действие, повышающее ежемесячную сумму выплат. Поэтому многих интересует вопрос о том, как можно отказаться от страховки по ипотеке.

Для начала разъясним, что отказ оформляется до подписания основного договора кредитования. Это вполне законно, так как законодательством Российской Федерации поддерживается свобода действий любого из граждан страны.

Другой случай – это кредитный договор с банком подписан, а заемщик не уведомлен о включении в него данной услуги. Здесь потребуется помощь юриста, так как потребуется направлять жалобу в отдел защиты прав потребителей. К данной бумаге подкрепляются доказательства о том, что потребитель не был осведомлен.

Последняя инстанция – это суд, здесь подается исковое заявление на возврат денежных средств или отказ от кредитования полностью. Данная мера принимается только в крайних случаях.

К чему приведет отказ от страховки?

Важно знать! Страховка ипотеки онлайн доступна для каждого и позволяет максимально точно рассчитать свою переплату в случае подписания договора.

Банковские организации, выдавая ипотечный займ, щепетильно относятся к выбору своих клиентов. Поэтому заключение договора страхования стало основным условием получения кредита. Но что же будет, если отказаться от данной услуги. Со своей стороны, в ответ на отказ, банк может сделать следующее:

- Повышение процентной ставки и размера ежемесячного платежа;

- Отказ в кредитовании без сотрудничества со страховой компанией.

Читайте также: Что будет если не делать страховку по ипотеке

Как оформить страхование ипотеки онлайн

Последнее действие внимательно должно быть рассмотрено. Если имеются нарушения со стороны кредитной компанией, то есть отказ основывается на не приобретении пакета дополнительных услуг, тогда требуется написание жалобы. Она направляется в Центральный банк Российской Федерации, а также руководителю данной кредитной компании.

Можно ли вернуть страховку по ипотеке?

Рассмотрим основные варианты того, как можно вернуть страховку по ипотеке. Условием возврата является отсутствие страхового случая.

- После подписания кредитного договора в течение тридцати календарных дней гражданин имеет право на написание отказа и оформление возврата;

- Если заявление от потребителя поступило в срок от 30 до 90 дней после подписания договора, то возврат будет составлять 50% от общей суммы;

- Оформление возврата после полной выплаты кредита – это значительно проще, так как с жилого помещения снимается обременение.

- После полного досрочного погашения долга в банке и при условии что возможность возврата прописана в договоре страхования (полисе).

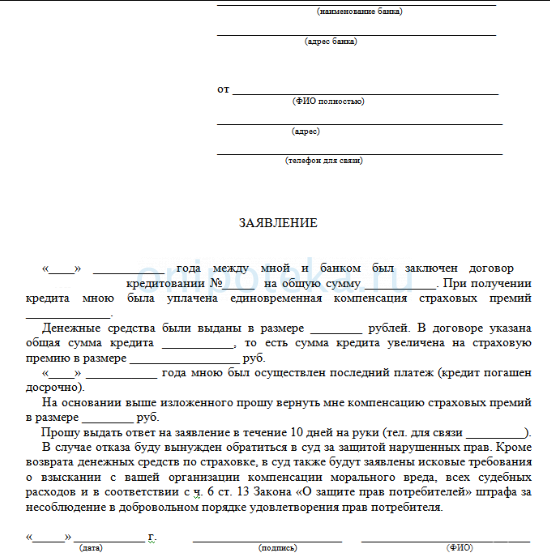

Для возврата страховки при ипотеке, требуется выполнить ряд действий:

- Обратиться в страховую с заявлением на возврат, оно должно соответствовать установленному законодательством образцу и пишется в двойном экземпляре. Желательно наличие документа, подтверждающего отсутствие обременения на объекте;

- Получить ответ с письменной форме с печатями компании с полным отчетом по расходам;

- В случае отказа, составить претензию, где указывается ссылка статью 958 Гражданского кодекса Российской Федерации;

- Написать исковое заявление в суд с приложением всей имеющейся документации по ипотечному кредиту.

Согласно судебной практике, такие дела в основном рассматриваются в пользу граждан.

Новеллой Российского законодательства может стать принятие ряда поправок в нормативно-правовые акты, согласно которым при полном погашении ипотечного кредита часть страховой премии будет возвращаться заемщикам.

Какая страховка при ипотеке обязательна?

Ипотечное кредитование – это целевой займ, предоставляемый гражданину для покупки жилого помещения. Приобретенная недвижимость находится в собственности заемщика, но существует обременение — ипотека в силу закона до полного погашения кредита. Соответственно, у потребителя есть право только на его использование для проживания. Согласно законодательству, гражданин обязан застраховать объект недвижимости при оформлении займа от имущественных рисков способствующих полному разрушению квартиры или дома. Это единственный вид страховки, закрепленный законодательными актами, который является обязательным.

Банковская организация обязана предоставить список компаний-страховщиков, с которыми она сотрудничает.

Рассмотрим, какие бывают страховки при ипотеке в качестве дополнительных услуг.

Важно знать! Банк не имеет право основывать свой отказ в выдаче займа на отсутствии подписанного договора о предоставлении дополнительных вариантов страховки.

Кредитными компаниями предлагаются следующие разновидности услуги в качестве дополнения:

- Страхование жизни при ипотеке;

- Расширенный пакет, включающий в себя все основные риски неуплаты кредита или потери имущества;

- Титульное страхование.

Данные варианты не являются обязательными, они оформляются только на усмотрение заемщика.

Что такое страхование титула?

Данный тип услуги является гарантией защиты интересов кредитной организации. Особенностью программы является то, что она распространяется даже на те события, которые произошли уже в период оформления сделки, но не были известными заемщику. Актуальность такой услуги особенно распространяется на покупку вторичного жилья, поэтому титульное страхование – это гарантия защиты сделки не только для банка, но и для заемщика — покупателя.

Также учитываются подводные камни, например, приобретаемая квартира, подвергается перепродаже, а сделка не является юридически чистой. Впоследствии судебного разбирательства, заемщик признается пострадавшей стороной и теряет право на приобретенную недвижимость.

Титульное страхование считается хорошей возможностью по обеспечению защиты проведенной сделки, как для потребителя, так и для кредитора.

Вывод

Ипотечное кредитование – это достаточно сложный процесс, который требует знаний законодательства. Желательно перед подписанием договора тщательно ознакомиться со всеми его пунктами, а при отсутствии юридической грамотности обратиться за консультацией к специалисту.